Kuhuni.com – Jadwal IPO WIRG (WIR Asia) akan listing di Bursa Efek Indonesia 4 April 2022. Jadwal masa penawaran awal (bookbuilding) saham WIRG dimulai tanggal 14 – 17 Maret 2022. Jadwal masa penawaran umum perdana saham diperkirakan tanggal 29 – 31 Maret 2022.

Harga

saham WIRG (WIR Asia) ditawarkan ke publik seharga Rp168 per lembar. Harga ini

naik 18 poin dari harga bawah pada masa penawaran awal dari harga Rp150

– Rp175 per lembar saham.

WIR Asia (IDX: WIRG) adalah perusahaan bergerak dalam bidang Jasa teknologi informasi termasuk bidang multimedia, telekomunikasi dan periklanan.

Kantor

Pusat PT WIR Asia Tbk (IDX: WIRG) berada di Jalan Panjang Raya No.70 Kebon

Jeruk Jakarta 11530 - Indonesia. Tel (+62-21) 5367 8064, Fax (+62-21) 5367 4611.

PT WIR

Asia Tbk (IDX: WIRG) saat ini merupakan pemain terkemuka dalam teknologi

realitas digital (digital reality), yang mencakup Augmented Reality (AR),

Virtual Reality (VR), dan Artificial intelligence (AI) di Indonesia ataupun di

ranah internasional.

WIR

Group telah menyelesaikan lebih dari 1.000 proyek, yang meliputi proyek

pengembangan aplikasi AR dan VR dan proyek branding, untuk korporasi dari

beragam sektor industri yang berada di lebih dari 20 negara. WIR Group memiliki

5 paten teknologi.

Kegiatan

usaha utama Perseroan melalui Perusahaan Anak yaitu menyediakan jasa teknologi

berbasis AR dengan menggabungkan teknologi VR, AI, Internet of Things (IoT) dan

teknologi pendukung lainnya seperti Blockchain dan mechatronics sebagai sarana

untuk menghasilkan ide dan produk yang memungkinkan interaksi antara dunia

virtual dan dunia nyata yang disesuaikan dengan kebutuhan masing-masing

konsumen.

Lihat Juga: Jadwal IPO TLDN, Cek Prospek Saham Teladan Prima Agro Tbk

Perseroan

melalui Perusahaan Anak menawarkan jasa teknologi terintegrasi yang menawarkan

3 solusi utama untuk konsumen yaitu:

- Solution for Brands, menyediakan jasa dalam membangun teknologi digital reality dengan tujuan membantu klien memberikan pengalaman interaktif terhadap konsumen atas produk-produk yang ditawarkan klien ke masyarakat dengan tujuan untuk untuk meningkatkan penjualan.

- Solution for IoT Kiosk, menyediakan layanan periklanan kreatif menggunakan teknologi AR dalam berinteraksi dengan konsumen terutama pada merk-merk Fast Moving Consumer Good (FCMG).

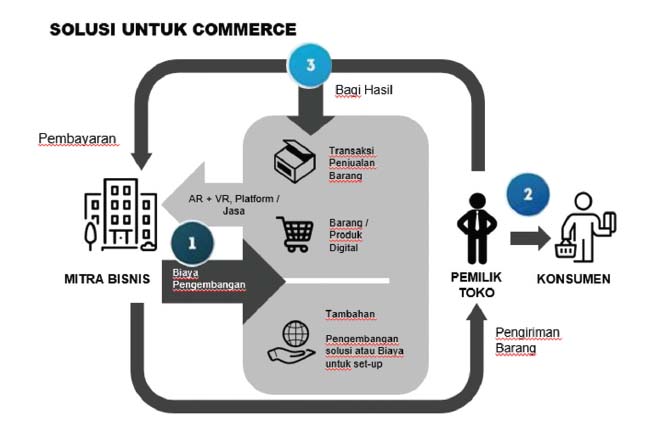

- Solution for Commerce, menyediakan jaringan toko ritel virtual yang memfalisitasi gerai-gerai ritel offline untuk menawarkan produknya kepada masyarakat luas secara online dengan merek Mind Stores.

Perseroan memiliki keunggulan kompetitif sebagai berikut:

- Pengembangan teknologi AR yang terdepan di Indonesia dan wilayah Asia Tenggara

- Perseroan memiliki posisi yang baik dalam disrupsi dan komersialisasi teknologi AR/VR/AI

- Kemampuan inovasi Perseroan dalam teknologi AR untuk memberi solusi kepada industri untuk beradaptasi dalam perubahan digital

- Perseroan dapat mengkomersialisasi teknologi AR/VR melalui berbagai model bisnis untuk menghasilkan arus pendapatan yang visible

- Perseroan didukung oleh unit konsultan strategi branding untuk memberikan jaringan brand dan klien yang luas

- Perseroan telah memenangkan berbagai penghargaan di dalam dan luar negeri

IPO

WIR Asia (IDX:WIRG) menawarkan saham ke publik sebanyak 2.337.090.000

(dua miliar tiga ratus tiga puluh tujuh juta sembilan puluh ribu) saham biasa.

Jumlah ini setara dengan 20% dari jumlah seluruh modal disetor

perseroan dengan nilai nominal Rp5,.

Saham

WIRG juga menawarkan waran seri I sebanyak 771.239.700 (tujuh

ratus tujuh puluh satu juta dua ratus tiga puluh sembilan ribu tujuh ratus) Waran

Seri I dari total jumlah saham ditempatkan dan disetor. Setiap investor yang

memegang 10 saham baru berhak memperoleh 3 Waran secara cuma-cuma atau 10:3.

WIR

Asia Tbk (WIRG) akan meraih dana segar dari IPO sebesar Rp392,63 miliar.

Apabila

terjadi kelebihan pemesanan pada penjatahan terpusat, Perseroan akan

mengeluarkan sebanyak-banyaknya 233.709.000 (dua ratus tiga puluh tiga juta tujuh

ratus sembilan ribu) saham biasa atas nama (“Saham Tambahan”, bersama-sama

dengan Saham Yang Ditawarkan disebut sebagai “Saham Baru”) dengan nilai nominal

Rp5 (lima Rupiah) setiap saham atau mewakili sebanyak-banyaknya 1,96% dari

modal ditempatkan dan disetor penuh.

Harga

penawaran sebesar Rp168 (seratus enam puluh delapan Rupiah) setiap saham,

sehingga jumlah Penawaran Umum secara keseluruhan adalah sebanyakbanyaknya Rp431.894.232.000

(empat ratus tiga puluh satu miliar delapan ratus sembilan puluh empat juta dua

ratus tiga puluh dua Rupiah).

Perseroan

juga mengadakan program ESA dengan jumlah sebanyak 1,02% dari Saham Yang Ditawarkan

dalam Penawaran Umum atau sebanyak 23.771.900 (dua puluh tiga juta tujuh ratus

tujuh puluh satu ribu sembilan ratus) saham.

Perseroan

juga mengadakan Program Opsi Kepemilikan Saham kepada Manajemen dan Karyawan

(Management and Employee Stock Option Program atau “MESOP”) dengan jumlah

sebanyak-banyaknya 10% (sepuluh persen) dari jumlah modal ditempatkan dan

disetor atau sebanyak-banyaknya 934.836.000 (sembilan ratus tiga puluh empat

juta delapan ratus tiga puluh enam ribu) saham.

Berdasarkan

prospektus yang diterbitkan perseroan. Dana hasil penawaran umum yang diperoleh

saham WIRG akan digunakan untuk:

1.

Sekitar 80,59% akan digunakan oleh Perusahaan Anak, yaitu ATK, TAM, dan VMR,

untuk belanja modal atau Capital Expenditure (CAPEX) dan modal kerja atau

Operational Expenditure (OPEX);

2.

Sekitar 7,40% akan digunakan oleh Perseroan untuk belanja modal atau Capital

Expenditure (CAPEX);

3.

Sekitar 6,72% akan digunakan oleh Perseroan untuk modal kerja atau Operational

Expenditure (OPEX); dan

4.

Sisanya akan digunakan untuk pengembangan usaha dan/atau ekspansi melalui

kemitraan strategis dengan Perseroan dan/atau Perusahaan Anak yang diharapkan

dapat bersinergi dan memberikan kontribusi positif nantinya untuk Perseroan

serta memberikan manfaat tambahan dari segi keuangan,

Sedangkan

dana yang akan diperoleh dari hasil pelaksanaan Waran Seri I akan digunakan

untuk:

1.

Sekitar 88,88% akan diberikan kepada Perusahaan Anak, yaitu VMR, dalam bentuk

peningkatan penyertaan modal, untuk belanja modal atau Capital Expenditure

(CAPEX) dan modal kerja atau Operational Expenditure (OPEX).

2.

Sekitar 2,28% akan digunakan oleh Perseroan untuk belanja modal atau Capital

Expenditure (CAPEX) sehubungan dengan kegiatan usaha yang dijalankan oleh

Perseroan untuk riset dan pengembangan.

3.

Sisanya akan digunakan Perseroan untuk modal kerja atau Operational Expenditure

(OPEX) Perseroan dalam rangka memenuhi kebutuhan operasional seperti termasuk

namun tidak terbatas pada infrastruktur cloud dan biaya promosi dan pemasaran.

Lihat

Juga:

IPO

saham WIRG menunjuk broker saham sebagai penjamin pelaksana emisi efek

yaitu Broker KI – Ciptadana

Sekuritas.

Jadwal IPO

WIRG (WIR Asia Tbk):

1. Masa

Penawaran Awal Saham WIRG: 14 – 17 Maret 2022

2. Masa

Penawaran Umum Saham WIRG: 29 – 31 Maret 2022

3. Tanggal

Penjatahan Saham dan Waran WIRG: 31 Maret 2022

4. Tanggal

Pengembalian Uang Pemesanan Saham WIRG: 1 April 2022

5. Tanggal

Distribusi Saham dan Waran WIRG Secara Elektronik: 1 April 2022

6. Tanggal

Pencatatan Saham WIRG di BEI: 4 April 2022

7. Tanggal

Perdangangan Waran WIRG Seri I : 4 April 2022

8. Pemesanan IPO saham WIRG dilakukan secara E-IPO

0 comments

Posting Komentar